חברת סאני בע”מ (להלן – “החברה”) הינה חברה ציבורית ישראלית, אשר עוסקת בפעילויות מגוונות וביניהן בפעילות נדל”ן בארה”ב ופעילות נדל”ן בישראל. מטבע הפעילות וההצגה של החברה ושל החברות המוחזקות שלה הינו דולר אמריקאי (להלן – “דולר”).

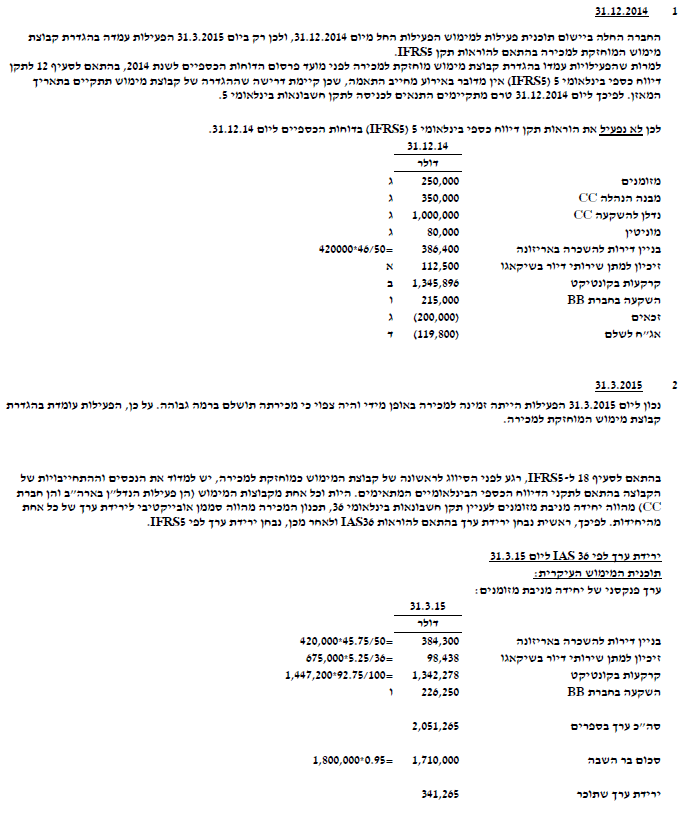

- להלן נתונים נבחרים, המיוחסים לפעילות הנדל”ן, מתוך הדוח הכספי הנפרד על המצב הכספי של החברה ליום 31.12.2014 (בדולר):

| ערך בספרים | נתונים נוספים | |

| בניין דירות באריזונה | ? | 1(א), 1(ה) |

| זיכיון למתן שירותי דיור בשיקאגו | ? | 1(ב), 1(ה) |

| קרקעות בקונטיקט | ? | 1(ג), 1(ה) |

| השקעה בחברת BB | 200,000 | 1(ד), 1(ה), 6(א-ג) |

| השקעה בחברת CC | 800,000 | 1(ו), 6(א-ג) |

- א. בניין הדירות באריזונה נרכש ביום 1.1.2011 תמורת 420,000 דולר לצורך הפקת הכנסות מדמי שכירות. הבניין מופחת על פני 50 שנים לפי שיטת הקו הישר, ללא ערך שייר בתום תקופה זו. הנח/י כי שווי הקרקע הינו זניח.

- ב. הזיכיון למתן שירותי דיור בשיקאגו נרכש ביום 1.1.2010 ומופחת לפי סכום ספרות שנים פוחת על פני 8 שנים (לכל רבעון במהלך אותה שנה, מיוחס 25% מהפחת השנתי אשר חושב לפי שיטת סכום ספרות השנים היורד). בשנת 2014 רשמה החברה הוצאות פחת בגין הזיכיון בסך של 75,000 דולר.

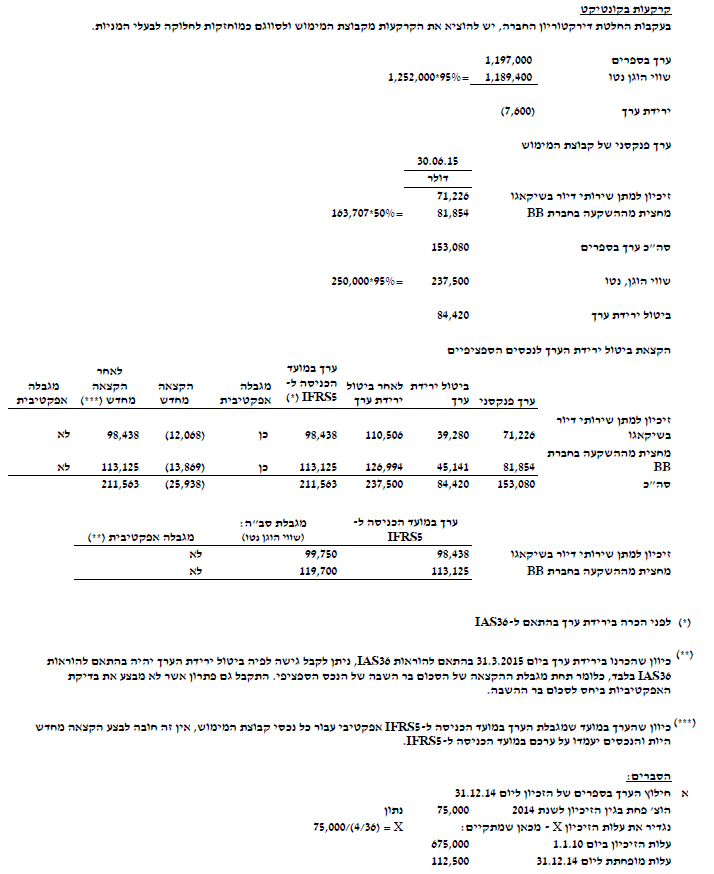

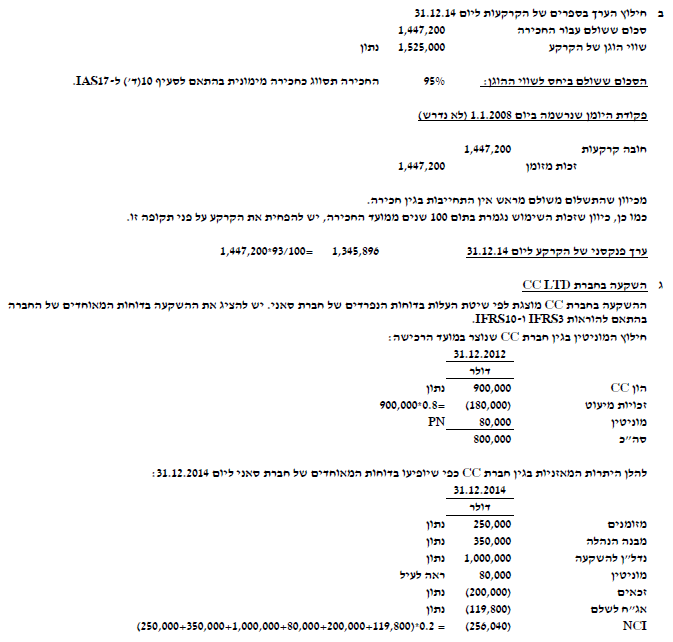

- ג. כל הקרקעות בקונטיקט נחכרו ע”י החברה ביום 1.1.2008 לתקופה של 100 שנים ומוחזקות החל ממועד זה, למטרת שימוש עתידי שטרם נקבע. ביום 1.1.2008, שווין ההוגן של הקרקעות הסתכם לסך של 1,525,000 דולר. מלוא התמורה בגין עסקת החכירה שולמה ביום 1.1.2008 (“חכירה מהוונת”) והסתכמה ל 1,447,200 דולר.

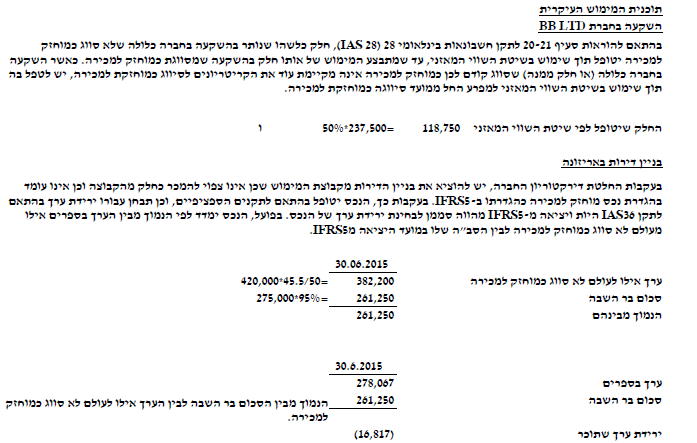

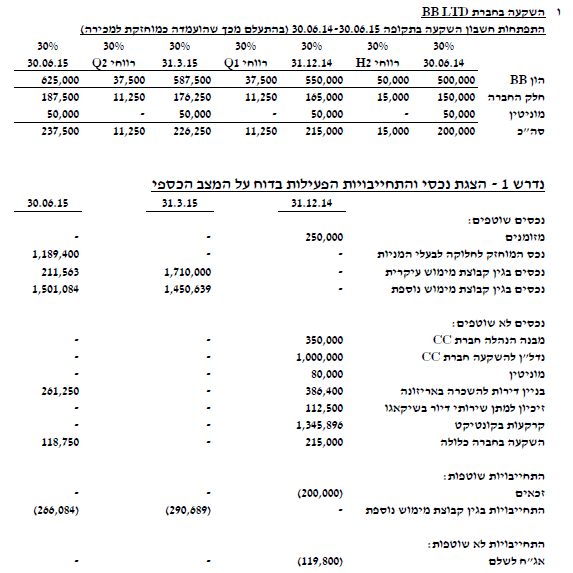

- ד. חברת BB (להלן – “חברת BB“) הינה חברה ציבורית הנסחרת בנאסד”ק, אשר עוסקת בפעילות נדל”ן מניב בשיקאגו. מטבע פעילותה הינו הדולר. ביום 30.6.2014 (להלן – “מועד רכישת BB“) רכשה החברה 30% מהון המניות המונפק והנפרע של חברת BB, תמורת 200,000 דולר (לפי מחיר המניה בבורסה לאותו מועד). במועד רכישת BB, הונה העצמי של חברת BB הסתכם לסך של 500,000 דולר. כמו כן, באותו במועד, תאם שווים ההוגן של הנכסים וההתחייבויות של חברת BB את ערכם הפנקסני. הרווח הנקי של חברת BB בשנים 2014 ו- 2015 הסתכם לסך של 100,000 דולר ו- 150,000 דולר, בהתאמה, והתפלגו באופן אחיד על פני כל שנה. בשנים אלו, לא התהוו לחברת BB רווחים שנרשמו ברווח כולל אחר.

- ה. הנח/י כי קיימת סינרגיה בין הנכסים המתוארים בסעיפים 1(א)-1(ד), לרבות בגין החברה הכלולה, וכי יחדיו הם מהווים יחידה מניבת מזומנים אחת (להלן – “היחידה העיקרית”), כהגדרתה בתקן חשבונאות בינלאומי 36 (36 IAS). השווי ההוגן של היחידה העיקרית לימים 31.12.2014 ו-31.3.2015 (לפני אישור תוכנית המימוש העיקרית) הינו 2,150,000 דולר, 1,800,000 דולר, בהתאמה.

- ו. חברת CC (להלן – “חברת CC“) הינה חברה ציבורית אשר נסחרת בבורסה לניירות ערך בתל-אביב העוסקת בפעילות נדל”ן מניב ברחבי מדינת ישראל. הנח/י כי מטבע הפעילות של חברת CC הינו הדולר. ביום 31.12.2012 (להלן – “מועד רכישת CC“) רכשה החברה 80% מהון המניות המונפק והנפרע של חברת CC, תמורת 800,000 דולר (סכום המהווה את השווי ההוגן לאותו מועד). במועד רכישת CC, הונה העצמי של חברת CC הסתכם לסך של 900,000 דולר. במועד הרכישה תאם שוויים ההוגן של הנכסים וההתחייבויות של חברת CC לערכם הפנקסני. מוניטין שהוכר במסגרת צירוף העסקים הוקצה במלואו לפעילות חברת CC בלבד. מדיניות החברה הינה להכיר בזכויות שאינן מקנות שליטה במסגרת עסקאות צירופי עסקים לפי חלקן היחסי בנכסים המזוהים נטו. הנח/י כי כל הנכסים וההתחייבויות של חברת CC (לרבות אגרות החוב שלה) מהווים יחד יחידה מניבת מזומנים אחת (להלן – “יחידה CC“), כהגדרתה בתקן חשבונאות בינלאומי 36 (36 IAS), וכן כי היא מהווה “עסק” כהגדרתו בתקן דיווח כספי בינלאומי 3 (3 IFRS). שווי החברה (על בסיס מחיר המניה בבורסה) של חברת CC לימים 31.12.2014, 31.3.2015 ו- 30.6.2015 הינו 1,500,000 דולר, 1,221,000 דולר ו-1,300,000 דולר, בהתאמה.

- ביום 31.12.2014, לאור קשיי נזילות של החברה, החליט דירקטוריון החברה לממש מספר נכסים ופעילויות בקשר עם פעילות הנדל”ן. הנח/י כי החברה בחנה ומצאה שלא קיימת ירידת ערך ליום 31.12.2014 לגבי אף אחד מהנכסים והפעילויות של החברה. במהלך הרבעון הראשון של שנת 2015, עמלה הנהלת החברה על מיפוי הנכסים והפעילויות הרלוונטיים ועל הרכבת תכניות מימוש.

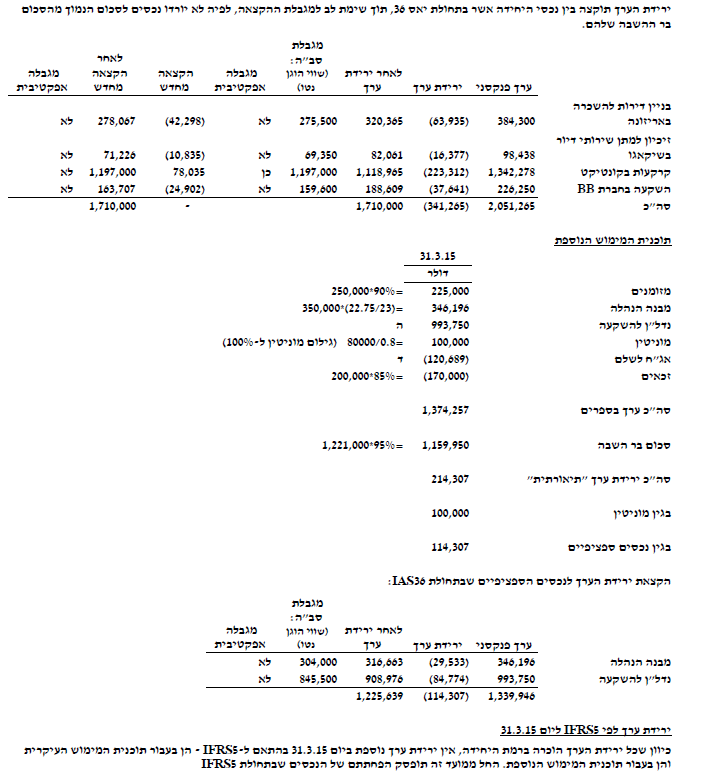

ביום 31.3.2015 אושרה לראשונה תכנית למימוש נכסי פעילות הנדל”ן בארה”ב, המתוארים בסעיפים 1(א)-1(ד) (להלן: “תכנית המימוש העיקרית”). כמו כן אושרה תכנית נפרדת למימוש מלוא ההשקעה במניות חברת CC (להלן: “תכנית המימוש הנוספת”).

באותו מועד, מיד עם אישור התכניות הסופיות, החלה הנהלת החברה ביישומן. למועד זה כלל הנכסים והפעילויות האמורים היו זמינים למכירה במצבם הנוכחי והיה צפוי ברמה גבוהה כי מכירתם תושלם עד תום שנת 2015.

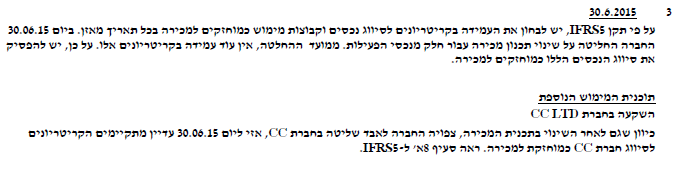

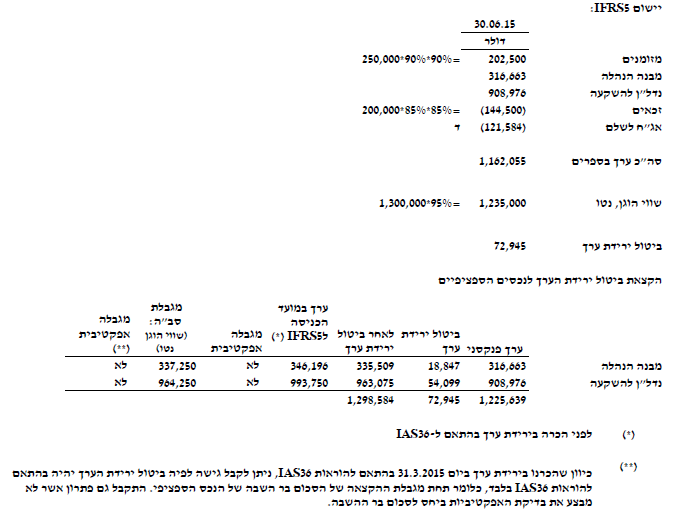

- ביום 30.6.2015, לאור שיפור במצב הנזילות של החברה וכן לאור זכייתה המפתיעה של חברת CC במכרז אטרקטיבי, הוחלט על ביצוע מספר שינויים בתכניות המכירה, כדלקמן:

- א. תכנית המימוש העיקרית, תכלול רק את מימוש הזיכיון למתן שירותי דיור בשיקאגו, וכן 15% מהון המניות המונפק והנפרע של חברת BB בלבד. הנח כי נכסים אלו עומדים בהגדרת קבוצת מימוש, כהגדרתה בתקן דיווח כספי בינלאומי 5 (5 IFRS). השווי ההוגן של קבוצת המימוש החדשה ליום 30.06.2015 הינו 250,000 דולר.

- ב. בניין הדירות באריזונה וכן יתרת ההחזקה בחברת BB ישארו בבעלות החברה בעתיד הנראה לעין.

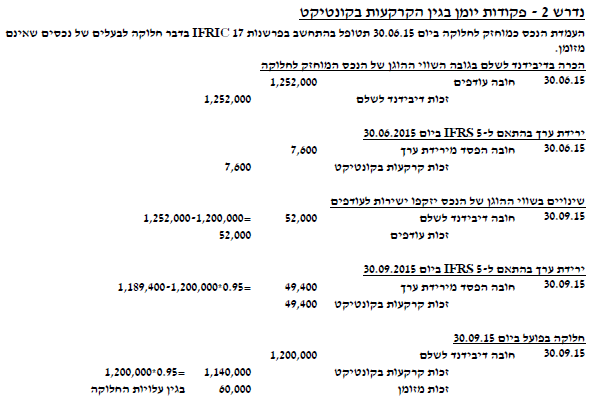

- ג. הקרקעות בקונטיקט יועברו לבעלי מניות החברה (באופן יחסי לשיעורי החזקתם בחברה), ללא תמורה. החברה הכריזה על כוונת החלוקה ביום 30.6.2015. החלוקה התבצעה בפועל ביום 30.9.2015, כאשר שווין ההוגן של הקרקעות למועד זה היה 1,200,000 דולר.

- ד. תכנית המימוש הנוספת תצומצם כך שבמסגרתה ימכרו 60% בלבד מהון המניות של חברת CC (היינו, החברה תיוותר עם 20% מהון המניות של חברת CC).

- להלן המאזן הנפרד של חברת CC ליום 31.12.2014 (בדולר):

| סעיף | ערך בספרים | נתונים נוספים |

| מזומנים ושווי מזומנים | 250,000 | יתרת המזומנים ושווי המזומנים לתום כל רבעון קטנה בשיעור של 10% ביחס ליתרה בתום הרבעון הקודם. |

| מבנה הנהלה | 350,000 | המבנה נרכש ביום 1.1.2013 ומופחת על פני תקופה של 25 שנים בשיטת הקו הישר. הנח/י כי ערך הקרקע זניח. |

| נדל”ן להשקעה | 1,000,000 | סעיף נדל”ן להשקעה מורכב מקרקע ומבנה שנרכשו ביום 1.1.2010. במועד רכישת הנדל”ן, שליש מעלותו יוחסה לקרקע. המבנה מופחת לתקופה של 30 שנים בשיטת הקו הישר. |

| זכאים | (200,000) | יתרת הזכאים לתום כל רבעון קטנה בשיעור של 15% ביחס ליתרה בתום הרבעון הקודם. |

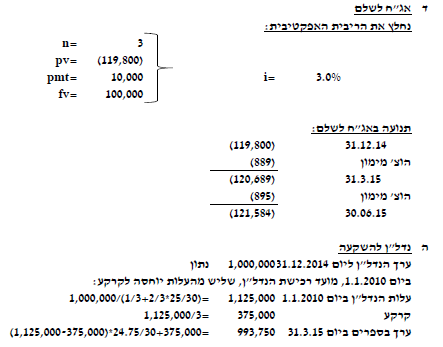

| אג”ח לשלם | (119,800) | ביום 31.12.14 הנפיקה חברת CC 100,000 דולר ע.נ אגרות חוב, הנושאות ריבית נקובה בשיעור של 10%. הריבית הנקובה משולמת מדי שנה ביום 31.12, החל מיום 31.12.2015. קרן אגרות החוב תיפרע בתשלום אחד ביום 31.12.2017. |

| הון עצמי | (1,280,200) | – |

- להלן נתונים נבחרים בדבר שווים ההוגן של רכיבים מסוימים המיוחסים לפעילות הנדל”ן ונכסיה (בדולר):

| בניין דירות באריזונה | זיכיון למתן שירותי דיור בשיקאגו | קרקעות בקונטיקט | השקעה בחברת BB (ע”ב מחיר מניה בבורסה) | מבנה הנהלה של חברת CC | נדל”ן להשקעה של חברת CC | |

| 31.12.2014 | 420,000 | 150,000 | 1,400,000 | 230,000 | 406,985 | 1,162,000 |

| 31.3.2015 | 290,000 | 73,000 | 1,260,000 | 168,000 | 320,000 | 890,000 |

| 30.6.2015 | 275,000 | 105,000 | 1,252,000 | 252,000 | 355,000 | 1,015,000 |

- נתונים נוספים:

- א. החל ממועד רכישתן על ידי החברה, לא חל שינוי בפועל בשיעור החזקתה של החברה בחברות BB ו- CC ולא בוצעו עסקאות בין החברות.

- ב. חברות BB ו- CC לא חילקו מעולם דיבידנדים לבעלי מניותיהן .

- ג. החברה מטפלת בהשקעותיה בחברות BB ו- CC בדוחותיה הנפרדים, בהתאם ל”שיטת העלות”.

- ד. בכל רגע נתון, ולגבי כלל הנכסים, ההשקעות, ו/או הפעילויות, מהוות עלויות המכירה/חלוקה כ- 5% מהשווי ההוגן.

- ה. הנח/י כי בכל רגע נתון השווי ההוגן נטו מעלויות מכירה / חלוקה גבוה משווי השימוש.

- ו. הנח/י כי קבוצות המימוש אינן מהוות פעילות מופסקת, כהגדרתה בתקן דיווח כספי בינלאומי 5 (5 IFRS).

- ז. נדל”ן להשקעה, רכוש קבוע ונכסים בלתי מוחשיים, מטופלים בדוחותיהן של שלושת החברות המתוארות בשאלה, לפי מודל העלות, כמתאפשר בהתאם לתקני חשבונאות בינלאומיים.

- ח. החברה פרסמה את דוחותיה הכספיים לשנת 2014 ביום 31.3.2015.

- ט. יש להתעלם מהשפעת מסים על הכנסה.

נדרשים:

- א. הצג/י את הנכסים וההתחייבויות המיוחסים לפעילויות הנדל”ן, כפי שיוצגו במאזן המאוחד של חברת סאני בע”מ לימים 31.12.2014, 31.3.2015 ו- 30.6.2015 לרבות סיווג בין פריטים שוטפים לפריטים לא שוטפים. יש להציג חישובי עזר מפורטים.

- ב. הצג/י את פקודות היומן, כפי שירשמו בדוחות הכספיים המאוחדים של חברת סאני בע”מ, בגין הקרקעות בקונטיקט בימים 30.6.2015 ו- 30.9.2015.

כל הזכויות שמורות © אוניברסיטת תל אביב

פתרון