חברת שופרגל בע”מ (להלן – “החברה”) עוסקת בייצור ושווק מוצרי חשמל ביתיים תחת מותג החברה “שופרגל אלקטריק”.

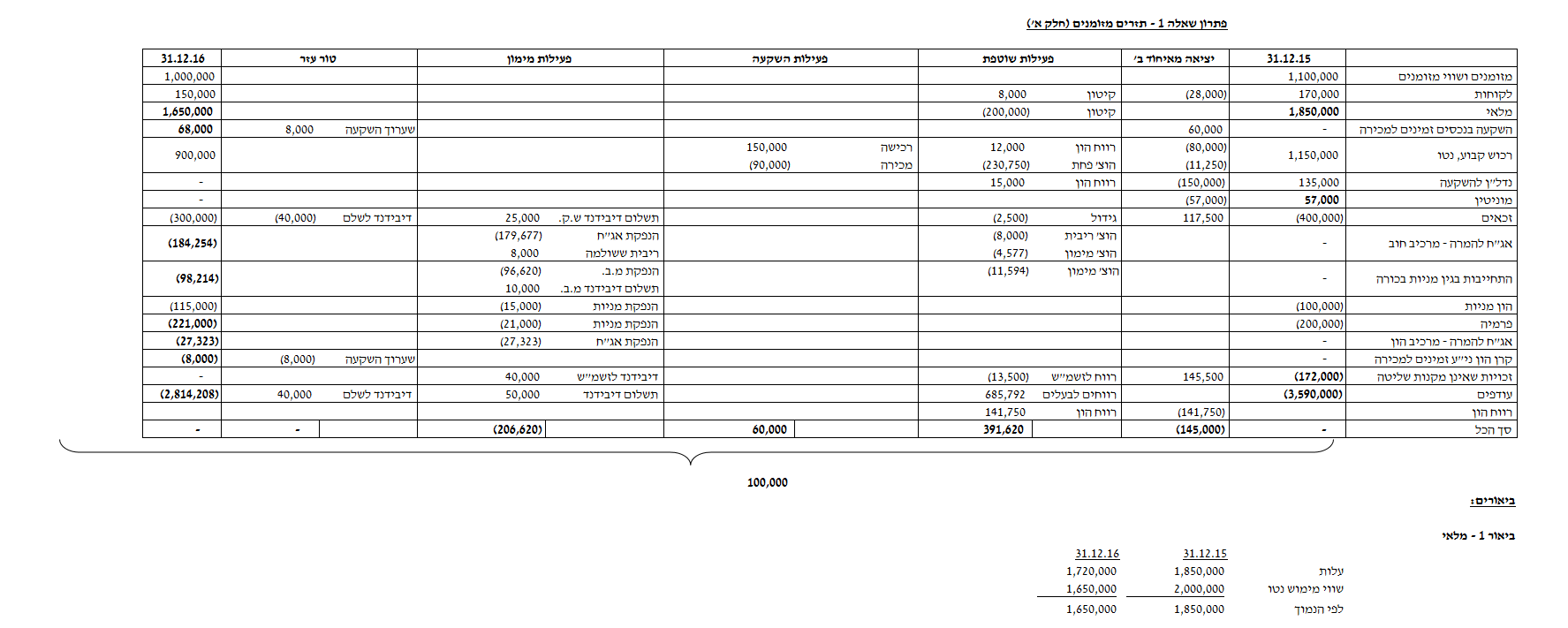

להלן הדוחות המאוחדים על המצב הכספי של החברה לימים 31.12.15 ו- 31.12.16:

|

נתון נוסף |

31.12.16 |

31.12.15 |

|

| מזומנים ושווי מזומנים |

1,000,000 |

1,100,000 |

|

| לקוחות |

150,000 |

170,000 |

|

| מלאי |

1 |

1,720,000 |

1,850,000 |

| השקעות בנכסים פיננסיים זמינים למכירה |

2 |

? |

– |

| רכוש קבוע |

3 |

900,000 |

1,150,000 |

| נדל”ן להשקעה |

2 |

– |

135,000 |

| מוניטין |

2 |

– |

? |

| זכאים |

7 |

(300,000) |

(400,000) |

| אג”ח להמרה- מרכיב חוב |

4 |

? |

– |

| התחייבות בגין מניות בכורה |

5 |

? |

– |

| הון מניות |

6 |

(115,000) |

(100,000) |

| פרמיה |

6 |

? |

(200,000) |

| אג”ח להמרה – מרכיב הון |

4 |

? |

– |

| קרן הון ני”ע זמינים למכירה |

2 |

? |

– |

| זכויות שאינן מקנות שליטה |

2 |

– |

? |

| עודפים |

7 |

? |

? |

נתונים נוספים

-

מלאי מוצרי חשמל

החברה הציגה את המלאי לימים 31.12.15 ו-31.12.16 לפי עלות.

להלן נתונים בדבר עלות ושווי מימוש נטו של המלאי למועדים האמורים:

|

31.12.16 |

31.12.15 |

|

| עלות |

1,720,000 |

1,850,000 |

| שווי מימוש נטו |

1,650,000 |

2,000,000 |

-

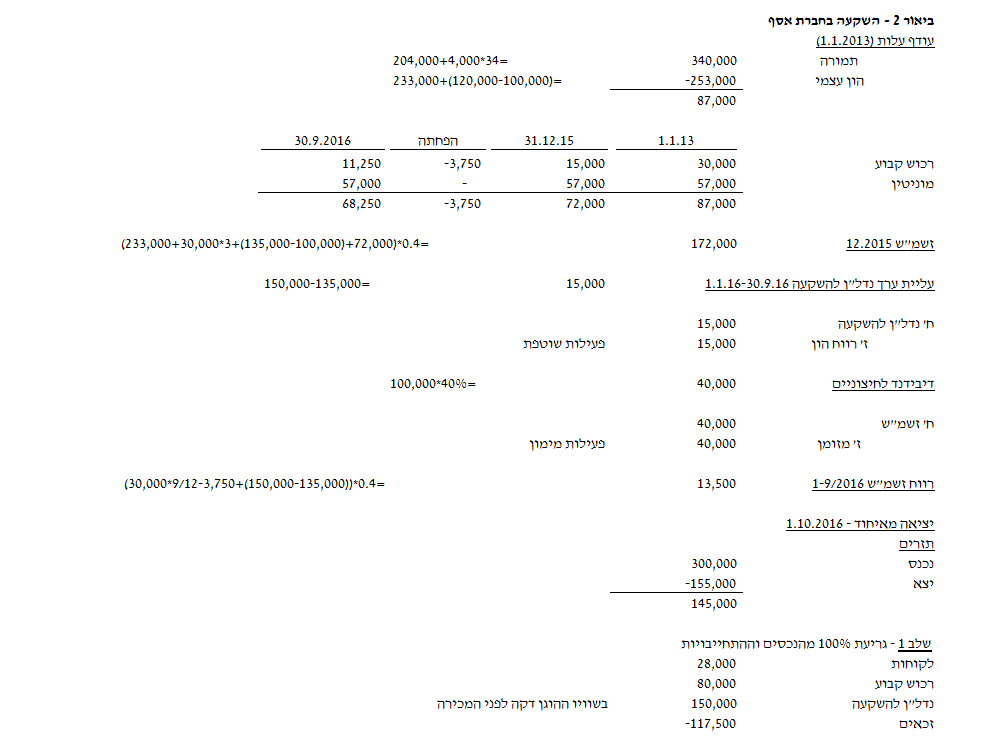

השקעה בחברת אסף

ביום 1.1.13 רכשה החברה 60% (6,000 מניות) מהון המניות של חברת אסף בע”מ (להלן – “חברת אסף“) תמורת 204,000 ₪ (שווי הוגן). זכויות שאינן מקנות שליטה נמדדות לפי שווי הוגן למועד הרכישה. ההון העצמי של חברת אסף ליום 1.1.13 הינו 233,000 ₪.

א. למועד הרכישה תאם שווים ההוגן של הנכסים המזוהים נטו של חברת אסף את ערכם בספרים למעט:

(1) רכוש קבוע שערכו בספרים 45,000 ₪ ושוויו ההוגן 75,000 ₪. יתרת אורך החיים השימושיים של הרכוש הקבוע למועד הרכישה הינה 6 שנים (קו ישר).

(2) קרקע המהווה נדל”ן להשקעה שערכה בספרים 100,000 ₪ ושוויה ההוגן 120,000 ₪. חברת אסף מיישמת את מודל העלות במדידת נדל”ן להשקעה ואילו החברה מיישמת את מודל השווי ההוגן בדוחותיה הכספיים המאוחדים. שוויה ההוגן של הקרקע ליום 30.9.16 הינו 150,000 ₪. לקבוצה אין נכסי נדל”ן להשקעה נוספים מלבד קרקע זו.

ב. ביום 30.6.16 הכריזה ושילמה חברת אסף דיבידנד לבעלי מניותיה בסך 100,000 ₪.

ג. רווחי חברת אסף בכל שנה בהתאם לדוחותיה הכספיים העצמאיים הסתכמו ב- 30,000 ₪ והם התפלגו באופן שווה על פני כל שנה. בשנים קודמות חברת אסף לא חילקה דיבידנד לבעלי מניותיה.

ד. ביום 1.10.16 מכרה החברה 5,000 מניות של חברת אסף תמורת 300,000 ₪ (שווי הוגן). יתרת ההשקעה בחברת אסף סווגה לקבוצת נכסים פיננסים זמינים למכירה. ליום 31.12.16 מחיר מניה אחת של חברת אסף הינו 68 ₪. למעט ההשקעה בחברת אסף, לחברה אין השקעות נוספות אשר סווגו לקבוצה זו.

ה. להלן הדוח על המצב הכספי העצמאי של חברת אסף ליום 30.9.16 (בש”ח):

| מזומנים |

155,000 |

| לקוחות |

28,000 |

| רכוש קבוע |

80,000 |

| נדל”ן להשקעה |

100,000 |

| זכאים |

(117,500) |

| הון מניות |

(10,000) |

| פרמיה |

(20,000) |

| עודפים |

(215,500) |

|

— |

-

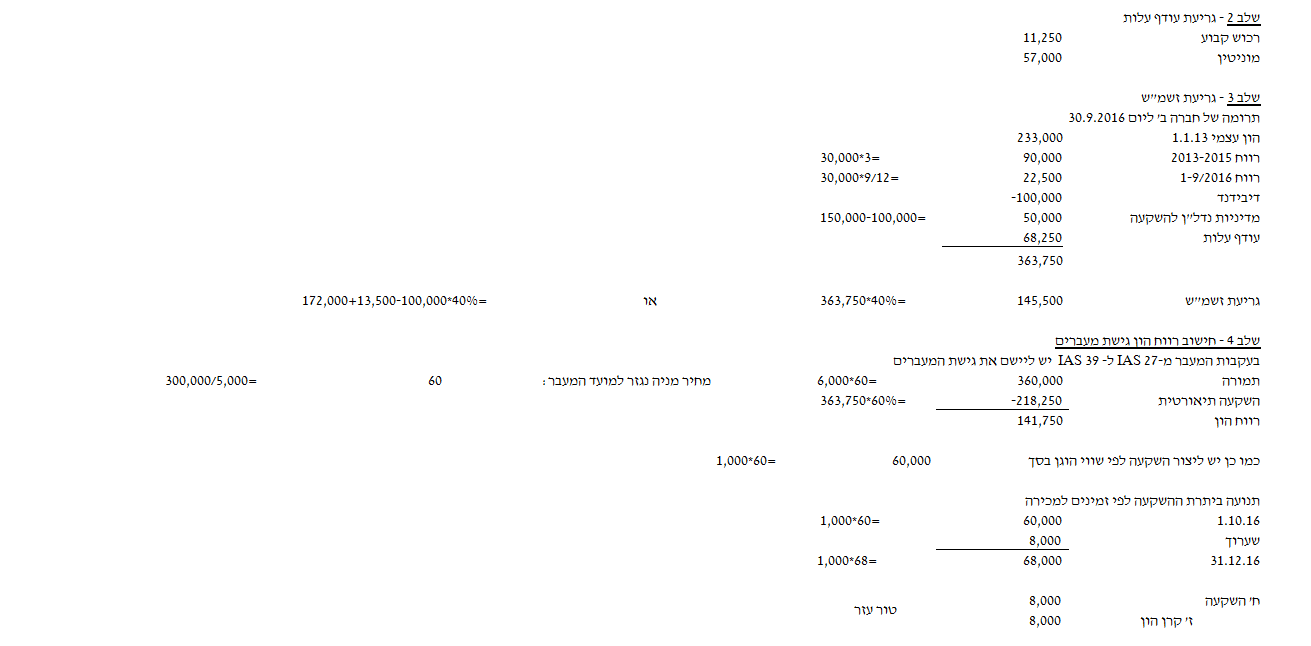

רכוש קבוע

-

ביום 1.1.16 רכשה החברה ציוד תמורת 150,000 ₪ ששולמו במזומן.

-

ביום 31.12.16 מכרה החברה מכונה ברווח הון של 12,000 ₪. עלותה המופחתת של המכונה למועד העסקה הינה 78,000 ₪. תמורת המכירה התקבלה במועד העסקה.

-

-

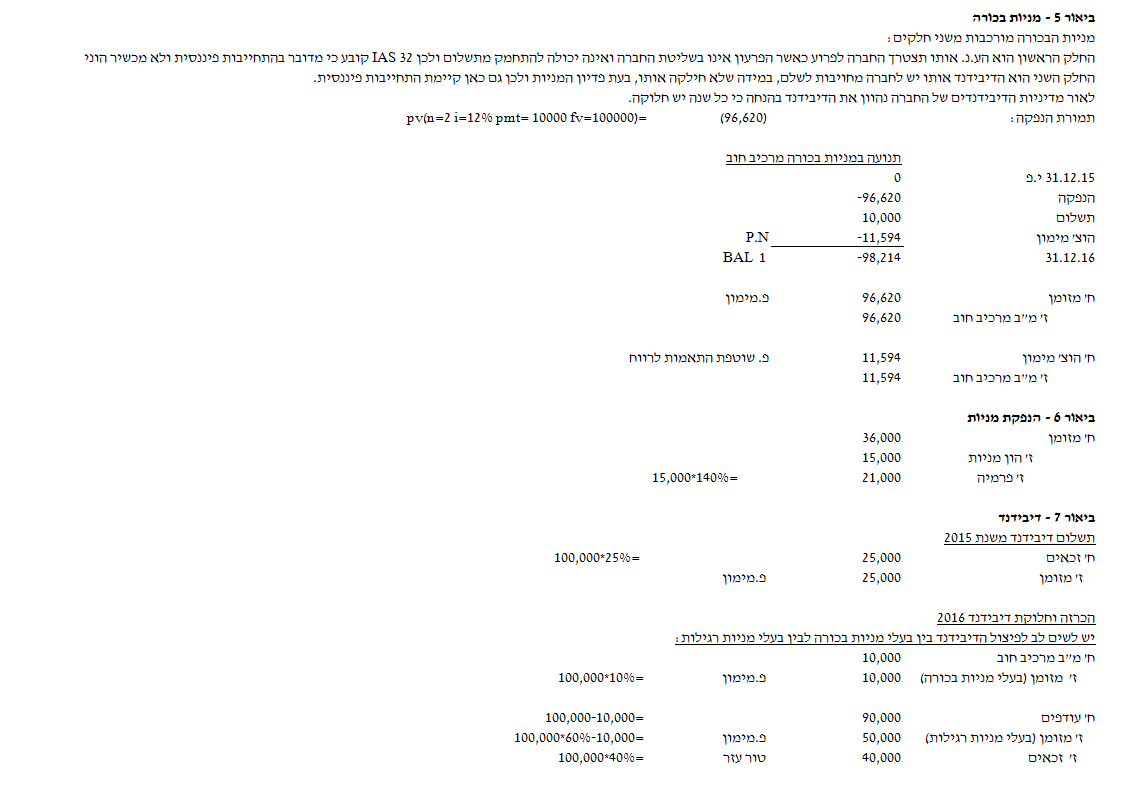

אג”ח להמרה

ביום 1.1.16 הנפיקה החברה 200,000 ₪ ע.נ. אג”ח להמרה תמורת 207,000 ₪. אגרות החוב נושאות ריבית שנתית בשיעור של 4% המשולמת בסוף כל שנה החל מיום 31.12.16. אגרות החוב יפרעו בתשלום אחד ביום 31.12.19. אגרות החוב ניתנות להמרה ביחס של 10:1 (היינו כל 10 ₪ ע.נ. אג”ח להמרה ניתנים להמרה למניה רגילה אחת). ליום 1.1.16, ריבית השוק השנתית לאג”ח דומות ללא זכות המרה הינה 7%.

-

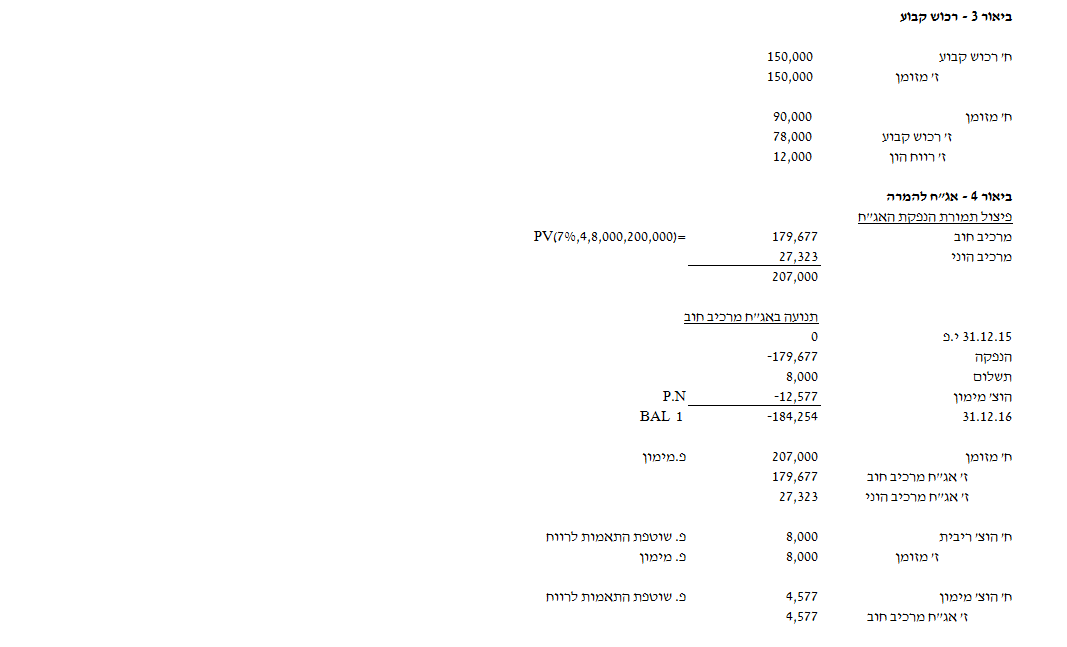

מניות בכורה

ביום 1.1.16 הנפיקה החברה 100,000 ₪ ע.נ. מניות בכורה. מניות הבכורה נושאות דיבידנד צביר בשיעור של 10%. על פי הסכם ההנפקה, אם בעלי השליטה בחברה יתחלפו, כתוצאה ממכירת מניות החברה שברשותם, החברה תידרש לפדות את מניות הבכורה. על פי הערכות החברה, על סמך הצהרותיהם של בעלי השליטה בישיבת הדירקטוריון בסמוך להנפקת המניות, בעלי השליטה צפויים בסבירות כמעט ודאית להתחלף ביום 31.12.17. דיבידנד צביר אשר לא חולק יתווסף לסכום הפדיון ככל שיתבצע. על פי מדיניות החברה, אשר נהוגה ממועד הקמתה, החברה מכריזה על חלוקת דיבידנד בסך של 100,000 ₪ בכל שנה. שיעור ההיוון המתאים למכשירים המשקפים תנאים דומים הינו 12%.

-

הנפקת מניות

בחודש דצמבר 2016 הנפיקה החברה מניות בפרמיה של 140%.

-

דיבידנד

-

ביום 31.12.15 הכריזה החברה על חלוקת דיבידנד בסך של 100,000 ₪ כאשר 75% מסכום הדיבידנד שולמו במועד ההכרזה ו-25% שולמו בחודש פברואר 2016.

-

ביום 31.12.16 הכריזה החברה על חלוקת דיבידנד בסך של 100,000 ₪ כאשר 60% מסכום הדיבידנד שולמו במועד ההכרזה והיתרה טרם שולמה עד ליום 31.12.16.

-

הנח כי יתרת הדיבידנד שלא שולמה בכל שנה מיוחסת לבעלי המניות הרגילות.

-

-

החברה מסווגת תקבולי ריבית ודיבידנד בפעילות השקעה ותשלומי ריבית ודיבידנד בפעילות מימון.

-

יש להתעלם מהשפעת המס.

נדרש

הצג/י נייר עבודה לדוח המאוחד על תזרים המזומנים של החברה לשנת 2016.

כל הזכויות שמורות © האוניברסיטה העברית בירושלים, הקריה האקדמית אונו, המרכז האקדמי רופין, המרכז האקדמי לב והמרכז האקדמי שערי מדע ומשפט.

פתרון