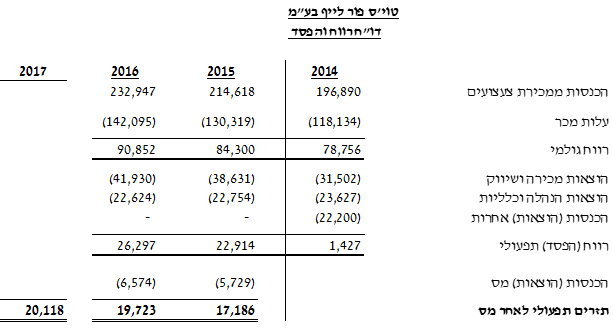

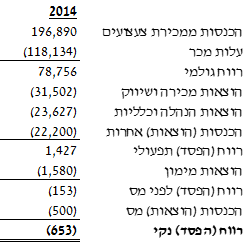

חברת טוי’ס פור לייף בע”מ (להלן – “החברה“) עוסקת ביבוא ושיווק צעצועים באיכות גבוהה לילדים. להלן תמצית דוח רווח והפסד של החברה לשנה שהסתיימה ביום 31 בדצמבר 2014 (באלפי ש”ח):

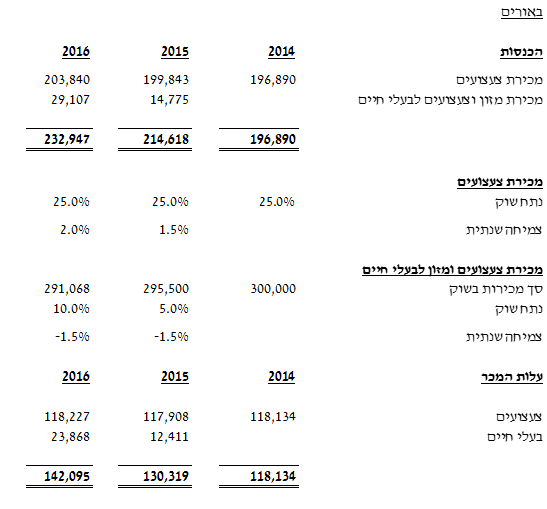

נתונים נוספים (למעט אם נאמר אחרת, כל הנתונים הינם באלפי ש”ח):

- הכנסות

החברה עוסקת, כאמור לעיל, ביבוא ושיווק צעצועים לילדים באיכות גבוהה והינה אחת מהחברות המובילות בענף הצעצועים בישראל (להלן – “מגזר הצעצועים“). נתח השוק של החברה בשנת 2014 במגזר זה הסתכם ב- 25% והוא אינו צפוי להשתנות בעתיד הנראה לעין. שוק הצעצועים צפוי לצמוח בשנת 2015 בשיעור של 1.5% ולאחר מכן בקצב של 2% לשנה.

בישיבת דירקטוריון החברה שהתקיימה ב- 30 בדצמבר 2014, התקבלה החלטה אסטרטגית להתחיל למכור בשנת 2015 גם מזון וצעצועים לבעלי חיים (להלן – “מגזר בעלי החיים“). מחזור שוק מכירת המזון והצעצועים לבעלי חיים הסתכם בשנת 2014 ב- 300,000 אלפי ש”ח, אך הוא צפוי להצטמצם ב- 1.5% בכל אחת מהשנים 2015-2016 (הירידה הצפויה בשנת 2016 היא ביחס למחזור הצפוי לשנת 2015), בשל התרחבות התופעה של יבוא אישי של מזון וצעצועים לבעלי חיים. לפי הערכות ההנהלה, צפוי נתח השוק של החברה להגיע בשנת 2015 ל- 5%, להכפיל את עצמו בשנת 2016 ולהתייצב ברמה זו בשנים הבאות.

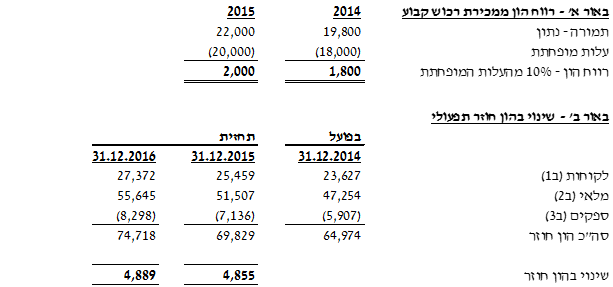

- רווח גולמי

שיעור הרווח הגולמי במגזר הצעצועים צפוי לעלות ב- 1% בכל אחת מהשנים 2015-2016 ולהתייצב על שיעורו בשנת 2016. במגזר בעלי החיים צפוי שיעור רווח גולמי של 16% בשנת 2015 ו- 18% בשנת 2016 ואילך.

-

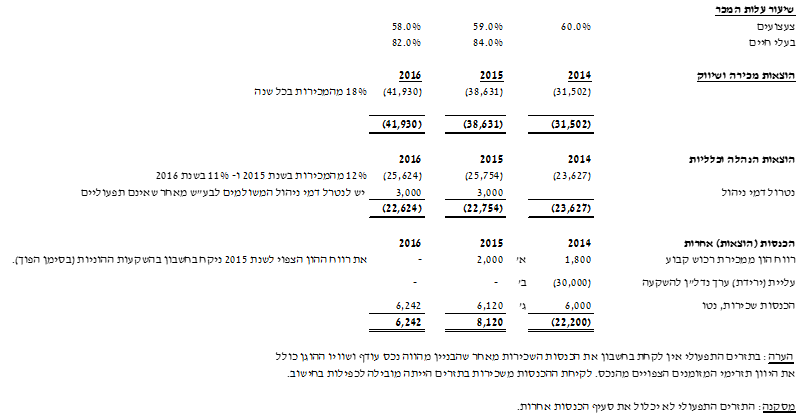

הוצאות מכירה ושיווק

הוצאות מכירה ושיווק היוו בשנת 2014 16% מהמכירות. בהתאם להערכות הנהלת החברה, לאור הכניסה למגזר בעלי החיים שיעור זה צפוי גדול ל-18% מהמכירות משנת 2015 ואילך.

-

הוצאות הנהלה וכלליות

הוצאות הנהלה וכלליות היוו בשנת 2014 12% מהמכירות. הוצאות אלה כוללות תשלום שנתי קבוע בגין דמי ניהול לבעלי השליטה בחברה בסך 3,000 אלפי ש”ח בשנה, אף שבעלי השליטה לא נשאו בתפקיד כלשהו בחברה ומבלי שהייתה להם תרומה מהותית לפיתוח עסקי החברה. הנח כי בשנים הבאות החברה תמשיך לשלם לבעלי השליטה דמי הניהול בסך שך 3,000 אלפי ₪ לשנה. בשנת 2015 הוצאות הנהלה וכלליות (כולל דמי הניהול) צפויות לעמוד על 12% מהמכירות ומשנת 2016 ואילך לעמוד על 11% מהמכירות.

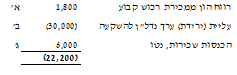

- הכנסות (הוצאות) אחרות

להלן הרכב הסעיף:

א. במסגרת חידוש הרכוש הקבוע, מכרה החברה בשנת 2014 רכוש קבוע ברווח הון של 10% מעלותו המופחתת. באמצע שנת 2015 צפויה החברה למכור רכוש קבוע תמורת 22,000 אלפי ש”ח (ברווח הון בשיעור של 10% מהעלות המופחתת).

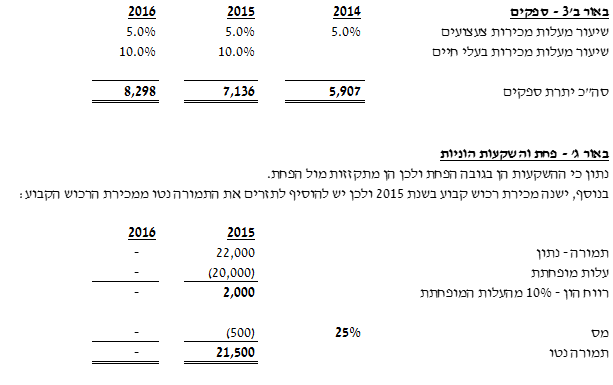

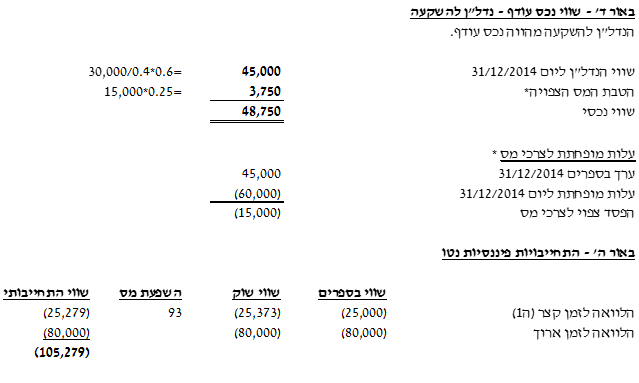

ב. בשנת 2010 רכשה החברה בניין משרדים בירוחם. החברה מציגה את הבניין בדוחותיה הכספיים כנדל”ן להשקעה ומודדת אותו לפי מודל השווי ההוגן. בעקבות העדר ביקושים למשרדים בירוחם רשמה החברה בשנת 2014 ירידת ערך בשיעור של 40% מיחס לשוויו ההוגן ליום 31.12.2013. החברה מעריכה כי שוויו ההוגן של הבניין לא צפוי להשתנות בעתיד. מ”ה מודד נדל”ן להשקעה במודל העלות וממסה עליה/ירידת ערך נדל”ן להשקעה במועד מכירתו בפועל. עלותו המופחתת של הבניין לצרכי מס ליום 31.12.2014 הינה 60,000 אלפי ש”ח. הנח כי לחברה תינתן אפשרות ליהנות מהטבת מס בגין הפסד ממכירת הבניין ולקזזו מהכנסה חייבת אחרת.

ג. החברה השכירה את בניין המשרדים בירוחם לטווח ארוך. הכנסות השכירות נטו (בקיזוז העלויות התפעוליות של הבניין) צפויות לעלות ב- 2% מדי שנה.

- הוצאות מימון

הוצאות המימון של החברה לשנת 2014 נבעו מהלוואות שנפרעו ביום 31.12.2014 ומהלוואה נוספת לזמן קצר (ראה סעיף 12 להלן). ביום 31.12.2014

נטלה החברה הלוואה נוספת (ראה סעיף 13 להלן).

- מסים על ההכנסה

שיעור מס חברות ושיעור מס רווח הון החל על החברה הינו 25%. הניחו כי אין הבדל בין הכרת ההכנסות וההוצאות לצרכי מס לבין הרישום בספרים, למעט ביחס לנדל”ן להשקעה כמצוין בסעיף 5 לעיל.

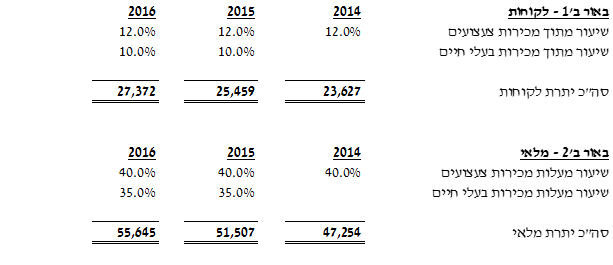

- לקוחות

יתרת הלקוחות בסוף כל שנה מהווה 12% מהכנסות מגזר הצעצועים בתוספת 10% מהכנסות מגזר בעלי החיים באותה השנה. יחס זה צפוי להישמר גם בעתיד.

- מלאי

ערך המלאי בספרים בסוף כל שנה מהווה 40% מעלות המכירות של מגזר הצעצועים, בתוספת 35% מעלות המכירות של מגזר בעלי החיים באותה שנה. יחס זה צפוי להישמר גם בעתיד.

-

רכוש קבוע

ההשקעה השנתית הנדרשת לצורך שמירת הרכוש הקבוע ברמתו הנוכחית שווה לסכום הפחת השנתי, וצפויה להישאר קבועה לאורך השנים, למעט בשנת 2015 במסגרתה בכוונת החברה לבצע השקעות הוניות (ברוטו) בגובה הפחת, אך בנוסף למכור רכוש קבוע כאמור בסעיף 5(א’).

- ספקים

יתרת הספקים בסוף כל שנה מהווה 5% מעלות מכירות מגזר הצעצועים, בתוספת 10% מעלות המכירות של מגזר בעלי החיים באותה השנה. יחס זה צפוי להישמר גם בעתיד.

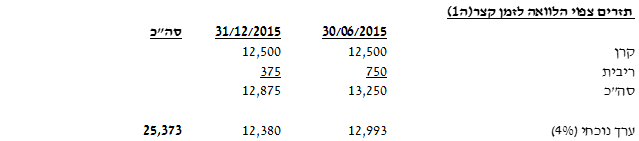

- הלוואה לזמן קצר

ביום 1.1.2014 נטלה החברה הלוואה לזמן קצר בסך 25,000 אלפי ₪. ההלוואה נושאת ריבית שנתית בשיעור של 6% על יתרת הקרן הבלתי מסולקת (הריבית המקובלת בשוק על הלוואות דומות ליום 1.1.2014 הינה 6%). ההלוואה תיפרע בשני תשלומים שווים בתאריכים 30.6.2015 ו- 31.12.2015 (הריבית משולמת ביום 30.12.2014 ובכל מועד פירעון קרן). הנח ריבית פשוטה לתקופות קצרות משנה. הריבית המקובלת בשוק על הלוואות דומות ליום 31.12.2014 הינה 4%.

- הלוואה לזמן ארוך

ביום 31.12.2014 נטלה החברה הלוואה לזמן ארוך בסך 80,000 אלפי ₪. ההלוואה נושאת ריבית שנתית בשיעור של 8% המשולמת על יתרת הקרן הבלתי מסולקת (הריבית המקובלת בשוק על הלוואות דומות ליום 31.12.14 הינה 8%). ההלוואה תיפרע ב-4 תשלומי קרן שווים בתום כל שנה החל מיום 31.12.2015 (הריבית משולמת בכל מועד פירעון קרן).

- ליום 31.12.2014 לחברה מזומנים ושווי מזומנים בסך 20,000 אלפי ש”ח. החברה לא נדרשת למזומנים אלו לצורך מימון פעילותה השוטפת.

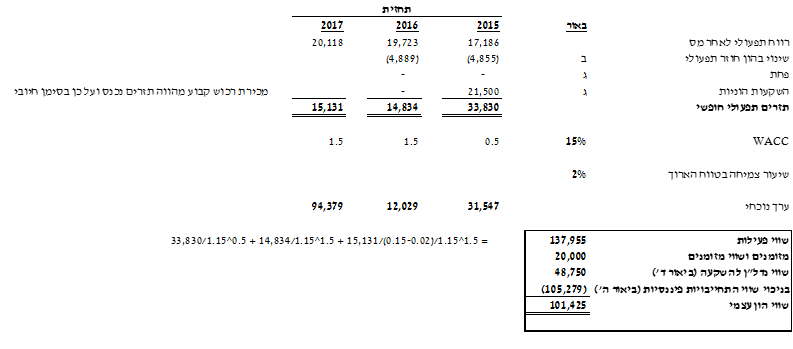

- הנח כי התזרים התפעולי לאחר מס והתזרים התפעולי החופשי (FCF) צפויים לצמוח בקצב של 2% לשנה החל משנת 2017.

- הנח לשלם הפשטות כי הכנסות והוצאות החברה מתפלגות באופן אחיד על פני השנה.

- מחיר ההון להיוון תזרימי מזומנים תפעוליים לאחר מס הוא 15%. מחיר ההון מביא בחשבון את מגן המס בגין הוצאות המימון. החברה שומרת על מנוף פיננסי קבוע.

נדרש

לחשב את שווי החברה ליום 31.12.2014, לפי שיטת היוון תזרימי המזומנים הצפויים (DCF) בהתאם לשלבים הבאים:

- יש לבנות תחזית תזרים מזומנים תפעולי של החברה לשנים 2015-2016, לחשב את השווי השיורי (Terminal Value) של החברה ולהוון את כל תזרים המזומנים;

- יש לחשב את שווי הפעילות של החברה (Enterprise Value);

- יש לחשב את שווי ההון העצמי של החברה.

יש להציג את הפתרון באלפי ש”ח ולעגל שתי ספרות לאחר הנקודה העשרונית.

כל הזכויות שמורות © [האוניברסיטה העברית בירושלים, הקריה האקדמית אונו, המרכז האקדמי רופין, המרכז האקדמי לב, המרכז האקדמי שערי מדע ומשפט]

פתרון