חברת עדי בע”מ (להלן – “החברה”) הוקמה ביום 1.1.2013 וממועד הקמתה עוסקת בשילוח והפצה של סחורות ודברי דואר עבור לקוחותיה בשטחי מדינת ישראל ומחוצה לה.

להלן נתונים מתוך דוחות רווח או הפסד המאוחדים של החברה לתקופה של שישה ותשעה חודשים שהסתיימו בימים 30.6.2015 ו- 30.9.2015, בהתאמה (בש”ח):

| נתון נוסף | תקופה של שישה חודשים שהסתיימה ביום 30.6.2015 | תקופה של תשעה חודשים שהסתיימה ביום 30.9.2015 | |

| הכנסות | א’ | 185,000 | 500,000 |

| עלות ההכנסות | ב’ | (90,000) | (220,000) |

| הוצאות הנהלה וכלליות | ג’, ד’ | (50,000) | (190,000) |

| הוצאות מכירה ושיווק | (15,000) | (22,500) | |

| הכנסות אחרות, נטו | ה’ | 15,000 | 15,000 |

| הכנסות מימון | 11,000 | 21,000 | |

| הוצאות מימון | (21,000) | (31,500) |

נתונים נוספים:

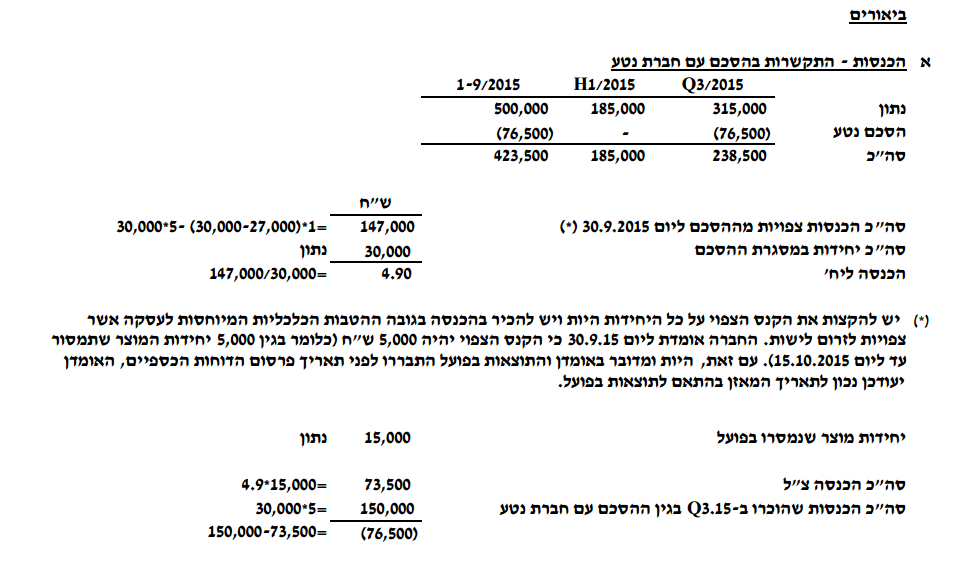

א. ביום 1.9.2015 התקשרה החברה בהסכם עם חברת נטע בע”מ (להלן – “חברת נטע”) לפיו החברה תספק שירותי הפצה עבור 30,000 יחידות מלאי של חברת נטע לחנויות במרכז הארץ. בהתאם להסכם, שילמה חברת נטע לחברה מראש 5 ש”ח ביום 1.9.2015, עבור כל יחידת מוצר שהחברה אמורה להפיץ. עוד הוסכם, כי במידה והחברה תפיץ פחות מ-30,000 יחידות מלאי של חברת נטע עד ליום 15.10.2015, החברה תשלם לחברת נטע פיצוי מוסכם בסכום של 1 ש”ח ליחידה שטרם הופצה (להלן – “הפיצוי המוסכם”). עד ליום 30.9.2015 החברה הפיצה 15,000 יחידות מלאי. ביום 30.9.2015 החברה צופה כי עד ליום 15.10.2015 תפיץ עוד 10,000 יחידות מלאי בלבד ויתרת יחידות המלאי שבמסגרת ההסכם (5,000 יחידות) יופצו עד ליום 30.10.15. בפועל, עד ליום 15.10.2015 הפיצה החברה סה”כ 27,000 יחידות מלאי של חברת נטע. לאור זאת, שילמה החברה לחברת נטע את הפיצוי המוסכם ביום 15.10.2015. יתרת יחידות המלאי שטרם הופצו נכון ליום 15.10.2015 (3,000 יחידות) הופצו עד ליום 30.10.2015. החברה הכירה בדוחותיה הכספיים בהכנסות מההתקשרות עם חברת נטע במועד קבלת המזומן בפועל, ולא נתנה ביטוי לפיצוי ששולם. מס הכנסה מכיר בהכנסות בהתאם לתקן חשבונאות בינלאומי 18.

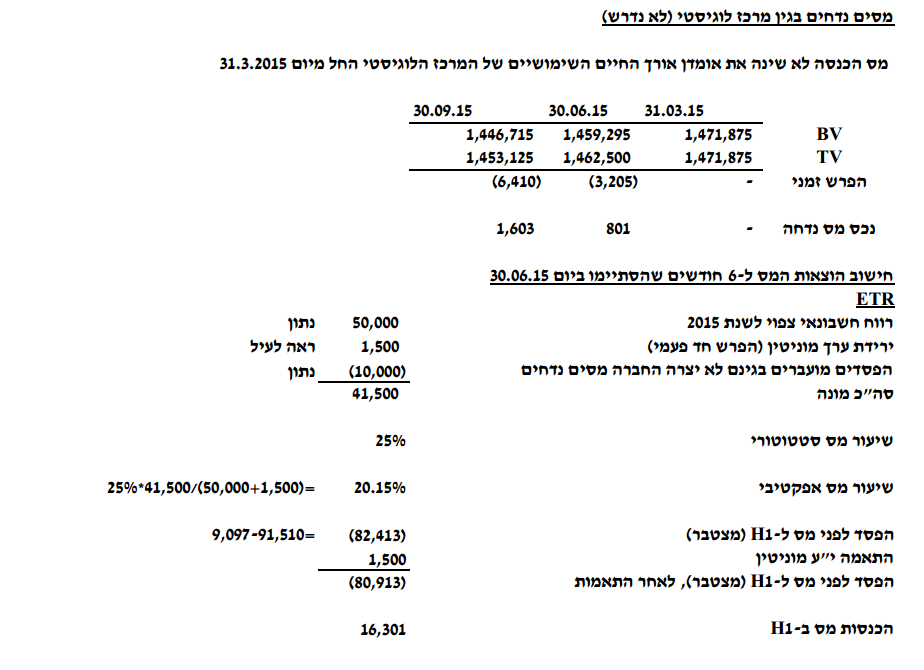

ב. במועד הקמתה החלה החברה להקים מרכז לוגיסטי מרכזי אשר דרכו עוברות סחורות טרם שילוחן מחוץ לישראל. הקמת המרכז הלוגיסטי הושלמה ביום 1.7.2014, ועלות הקמתו הסתכמה לסך של 1,500,000 ש”ח. לאורך כל התקופות, מציגה החברה את המרכז הלוגיסטי בדוחותיה הכספיים לפי מודל העלות, בהתאם להוראות תקן חשבונאות בינלאומי 16. ליום 1.7.2014 הוערך אומדן אורך חייו השימושיים של המרכז הלוגיסטי ממועד סיום הקמתו ב-40 שנים ללא ערך גרט. בעקבות פיתוחים טכנולוגיים חדשים בתחום הלוגיסטיקה אשר נחשפו לציבור במהלך הרבעון השני של שנת 2015, ביום 30.6.2015 אמדה החברה מחדש את יתרת אורך החיים השימושיים של המרכז הלוגיסטי ב-29 שנים ממועד זה. החברה רושמת את הוצאות הפחת בגין המרכז הלוגיסטי בסעיף עלות המכר. החברה טרם נתנה ביטוי בדוחותיה הכספיים לשינוי באורך החיים השימושיים של המרכז הלוגיסטי. לצרכי מס, אורך החיים של המרכז הלוגיסטי הינו 40 שנים (ללא שינוי) ממועד סיום הקמתו. הנח/י כי ערך הקרקע זניח.

ג. להלן פרטים אודות חובות של לקוחות החברה אשר להערכת הנהלת החברה גבייתם מוטלת בספק, או שבעבר גבייתם הייתה מוטלת בספק:

| לקוח | פרטים נוספים |

| אמיר בע”מ | נכון ליום 30.9.2015 חייבת חברת אמיר בע”מ (להלן – “אמיר”) לחברה 50,000 ש”ח בגין שירותי עבר. במהלך חודש אוקטובר 2015 התברר כי בעל השליטה באמיר, שהיה אחראי בשוטף למימון מלא של תזרימי המזומנים שלה, נפטר בפתאומיות ועל כן סיכויי הגבייה של החוב אפסיים. החברה הכירה בהפרשה לחובות מסופקים ברבעון השלישי של שנת 2015 בגין מלוא החוב של אמיר ליום 30.9.2015. |

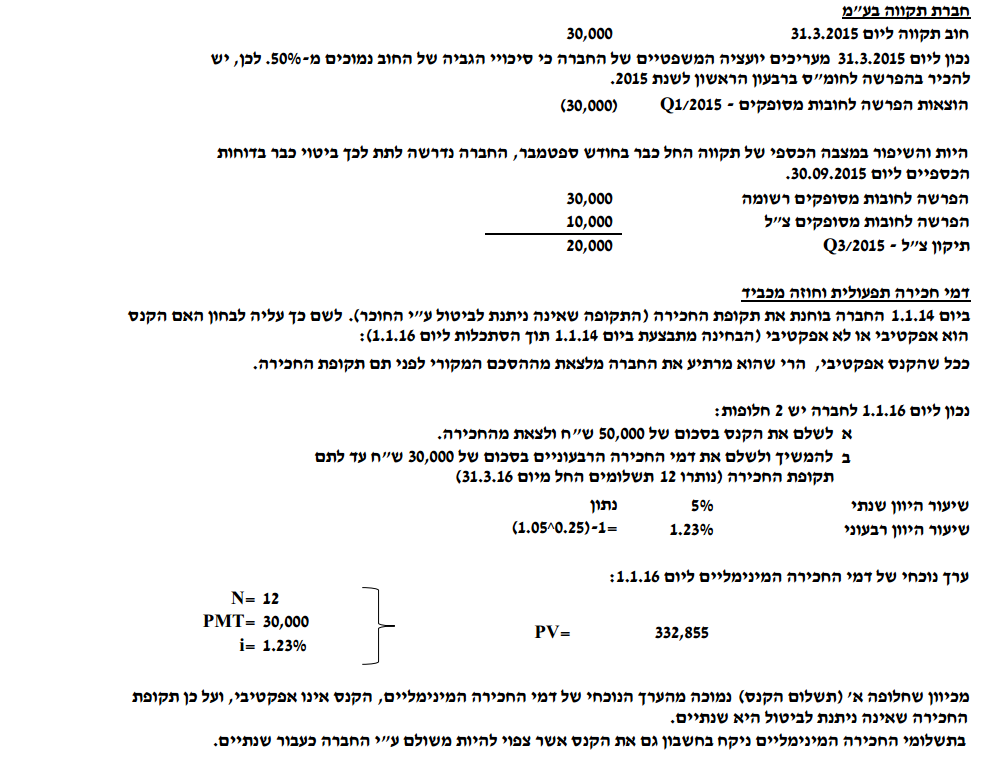

| תקווה בע”מ | נכון ליום 31.3.2015 חייבת חברת תקווה בע”מ (להלן – “תקווה”) לחברה 30,000 ש”ח בגין עסקת שילוח בינלאומי שהתרחשה ביום 31.12.2014. תנאי התשלום שנקבעו במועד ההתקשרות הינם “שוטף + 60”. במהלך חודש פברואר 2015 נכנסה תקווה לקשיים תזרימים עקב עזיבתו של לקוח עיקרי שלה לטובת מתחרה. כתוצאה מכך, לא שילמה תקווה את חובה לחברה במועד פירעונו החוזי. לאחר משא ומתן נוקב בין הצדדים אשר עלה בתוהו, הגישה החברה ביום 31.3.2015 תביעה כנגד תקווה. הדיון בבית המשפט נקבע לחודש אוקטובר 2015. החל מיום 31.3.2015 סבורים יועציה המשפטיים של החברה כי סיכויי הגבייה של החוב נמוכים מ-50%.

במהלך חודש ספטמבר 2015, חל שיפור במצבה הפיננסי של תקווה. לאור זאת התחייבה תקווה בחודש ספטמבר 2015 כי תשלם לחברה סך של 20,000 ש”ח. התשלום בוצע בפועל ביום 10.10.2015. ליום 30.9.2015, מעריכים יועציה המשפטיים של החברה כי הצפי לגביית יתרת החוב (בסך 10,000 ש”ח) נותרה נמוכה מ-50%. לאורך תשעת החודשים הראשונים לשנת 2015, החברה לא רשמה הפרשה לחובות מסופקים בגין חובה של תקווה. היינו, יתרת חובה של תקווה בספרי החברה עמדה על 30,000 ש”ח לאורך כל תשעת החודשים הראשונים של שנת 2015. |

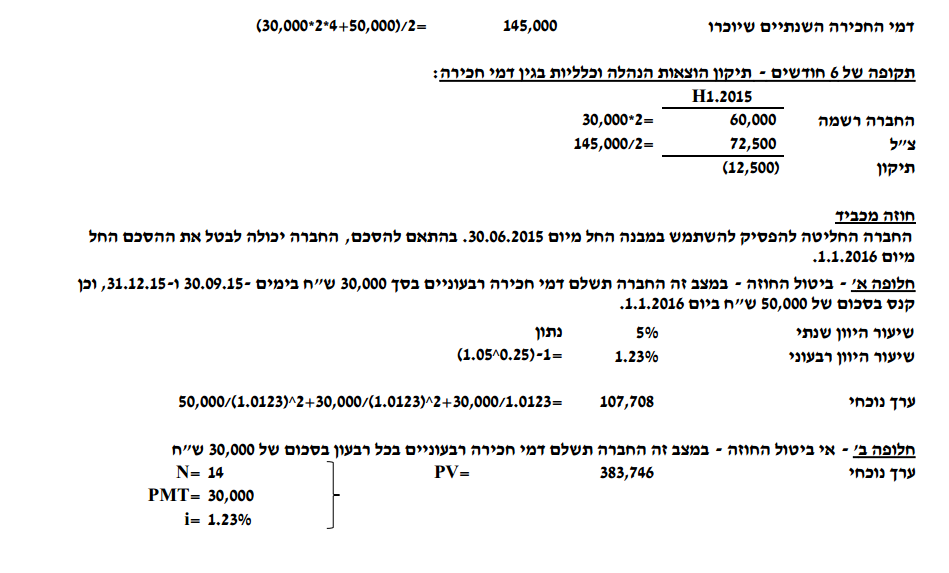

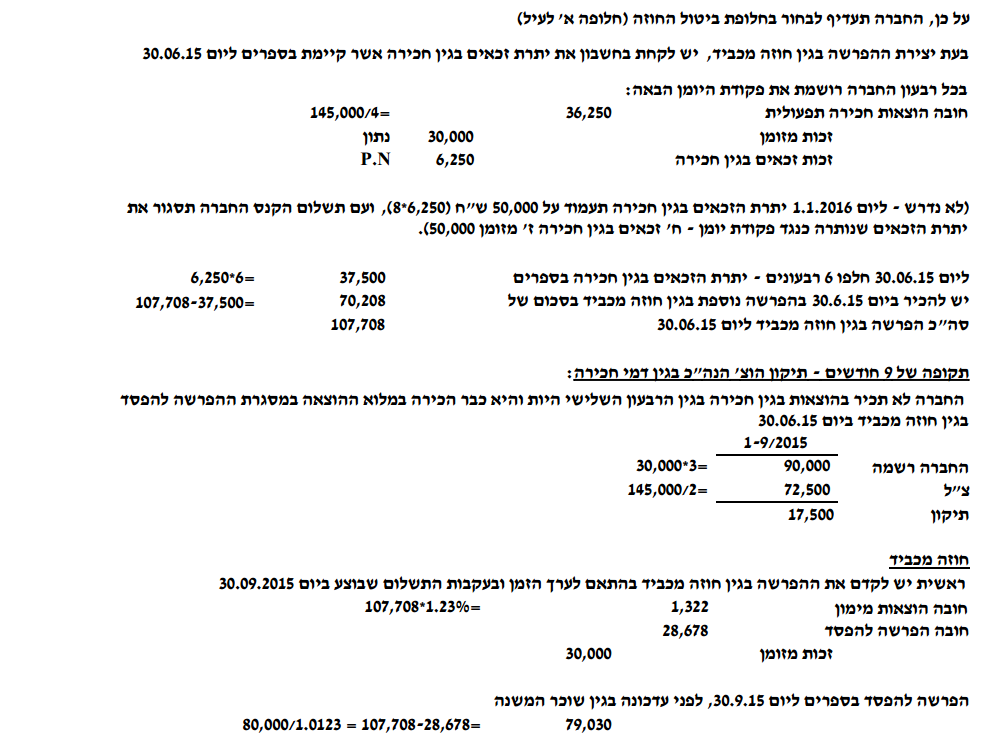

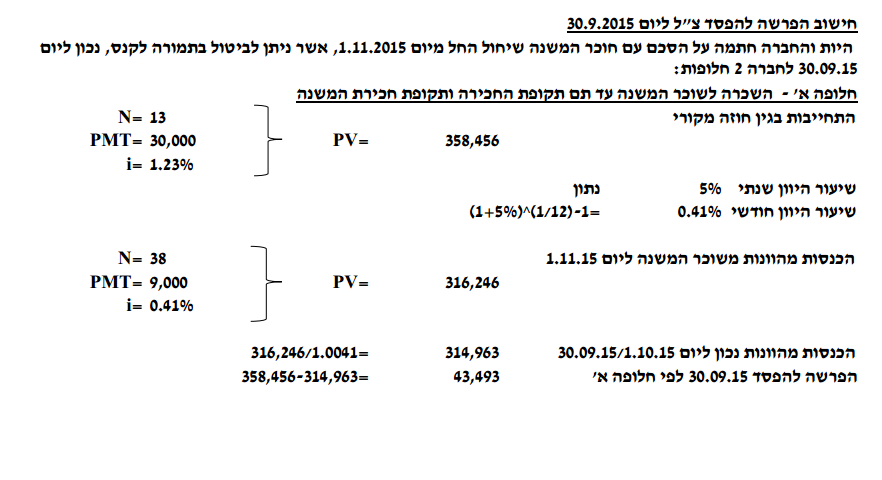

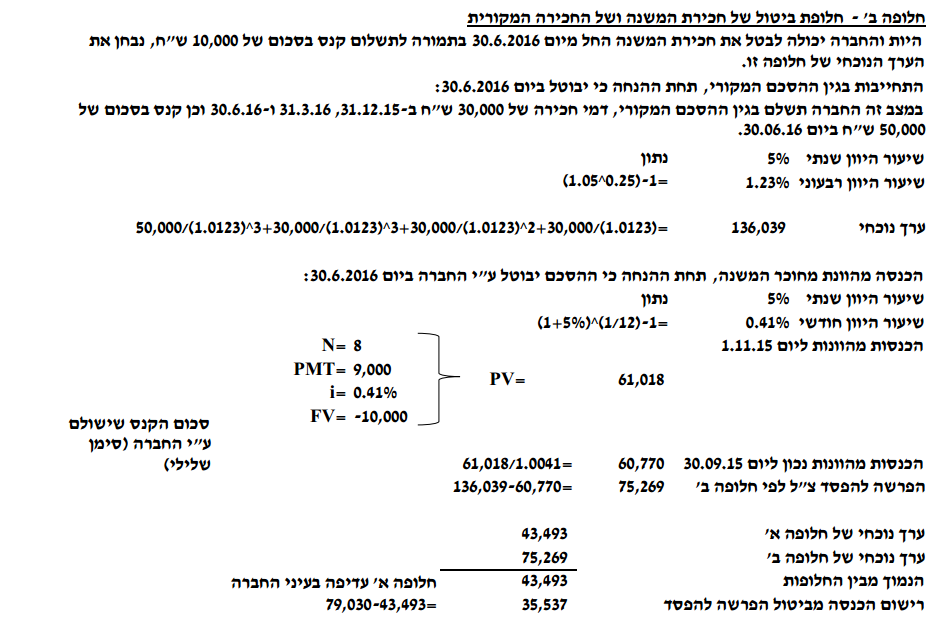

ד. ביום 1.1.2014 התקשרה החברה עם חברת גדעון (להלן – “גדעון”) בהסכם חכירה תפעולית לחכירת מבנה בתל אביב ל-5 שנים החל מאותו מועד, אשר מטרתו לשמש כמטה הנהלת החברה (להלן – “ההסכם המקורי”). דמי החכירה הרבעוניים שנקבעו בהסכם המקורי הינם 30,000 ש”ח, אשר ישולמו ע”י החברה לגדעון בתם כל רבעון החל מיום 31.3.2014. בהתאם להסכם המקורי בין הצדדים, החברה יכולה לבטל את החכירה בכל עת, החל מיום 1.1.2016, תמורת תשלום קנס לגדעון בסכום של 50,000 ש”ח במועד הביטול. עוד נקבע בהסכם המקורי, כי חל איסור על החברה להשכיר את המבנה בשכירות משנה ללא אישורו של גדעון לגבי זהות השוכר. במידה והחברה תכנס להסכם שכירות משנה, היא לא תוכל לבטל את ההסכם המקורי כל עוד ישנו שוכר משנה במבנה. ביום 30.6.2015, מיד לאחר תשלום דמי החכירה בגין הרבעון השני, החליטה החברה להעביר את המטה שלה למבנה חדש שנרכש על ידה באותו מועד בצומת אל-על. עוד באותו היום פינתה החברה את המבנה בתל אביב והותירה אותו ללא שימוש. ביום 15.8.2015 איתרה החברה את חברת רעות בע”מ (להלן – “חברת רעות”) כשוכרת משנה פוטנציאלית למבנה בתל אביב. ביום 30.9.2015 התקבל אישור מגדעון לשכירות המשנה עם חברת רעות ונחתם חוזה משנה בין החברה לחברת רעות (להלן – “הסכם המשנה”). לפי תנאי הסכם המשנה, חברת רעות תאכלס את הנכס מיום 1.11.2015 לתקופה של 3 שנים ו-2 חודשים ותשלם לחברה סך של 9,000 ש”ח מידי חודש החל מיום 30.11.2015. עוד נקבע כי הסכם המשנה ניתן לביטול על ידי החברה בלבד בכל עת, החל מיום 30.6.2016, תמורת תשלום קנס לחברת רעות בסך של 10,000 ש”ח. החברה רשמה בדוחותיה הכספיים את הוצאות שכירות ששולמו לגדעון בגין המבנה בתל אביב על בסיס מזומן, וטרם הכירה בהשפעה כלשהי בגין הסכם המשנה. מס הכנסה מכיר בהוצאות שכירות מבנה על בסיס מזומן. לימים 1.1.2014, 30.6.2015 ו-30.9.2015 שיעור ההיוון השנתי המשקף את רמת הסיכון של החברה ושל שוכר המשנה הינו 5%.

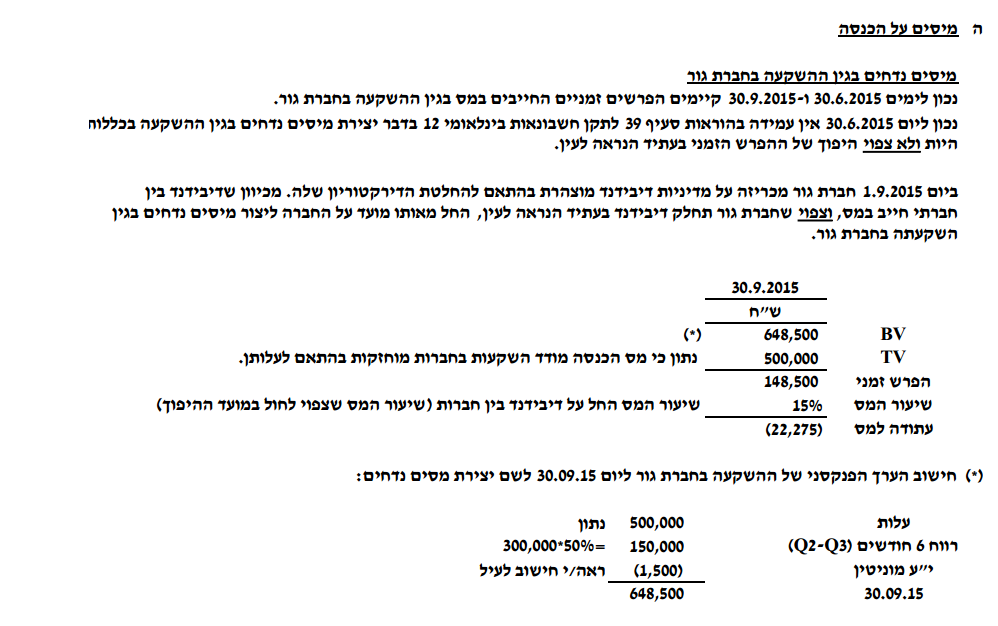

ה. השקעה בחברת גור:

- ביום 31.3.2015 (להלן – “מועד הרכישה”) רכשה החברה 100% מהון המניות המונפק והנפרע של חברת גור בע”מ (להלן – “חברת גור”), כהשקעה אסטרטגית לזמן ארוך, תמורת 500,000 ש”ח. הונה העצמי של חברת גור למועד הרכישה הינו 350,000 ש”ח. שווים ההוגן של הנכסים נטו של חברת גור זהה לערכם הפנקסני. במועד הרכישה, ייחסה החברה את מלוא המוניטין שנוצר, לאחת מהיחידות מניבות המזומנים של חברת גור. החברה קבעה כי עיתוי בחינת ירידת ערך של יחידה מניבה-מזומנים המכילה מוניטין תתבצע ביום 30.9 של כל שנה.

- בעקבות סממן לירידת ערך מוניטין אשר חל במהלך חודש יוני 2015, החברה אמדה את סכום בר ההשבה של היחידה מניבת המזומנים אליה הוקצה המוניטין ביום 30.6.2015. סכום בר ההשבה של היחידה הסתכם לסך של 540,000 ש”ח ו-600,000 ש”ח לימים 30.6.2015 ו-30.9.2015, בהתאמה.

- הערך הפנקסני של נכסי היחידה מניבת המזומנים אליה הוקצה המוניטין (לרבות 100% מהמוניטין שנרשם במועד צירוף העסקים) הינו 541,500 ו-591,500 לימים 30.6.15 ו-30.9.15, בהתאמה. החברה טרם נתנה ביטוי בדוחותיה הכספיים להשפעות כלשהן שעשויות להיווצר כתוצאה מיישום תקן חשבונאות בינלאומי 36.

- הרווח הנקי העצמי של חברת גור לשנת 2015 הסתכם לסך של 300,000 ש”ח והתפלג באופן אחיד על פני השנה. הרווח הכולל האחר של חברת גור לאורך כל התקופות הינו 0.

- חברת גור לא חילקה דיבידנד לבעלי מניותיה החל ממועד הקמתה, ומעולם לא היה בכוונתה לחלק דיבידנד כאמור. בהתאם להחלטת דירקטוריון חברת גור מיום 1.9.2015, חברת גור תקיים מדיניות חלוקת דיבידנד שנתית של 100,000 ש”ח בשנה. ביום 1.11.2015 חברת גור הכריזה וחילקה דיבידנד לבעלי מניותיה בסכום של 100,000 ש”ח בהתאם למדיניות שהוצהרה.

- החברה לא יצרה בדוחותיה הכספיים המאוחדים מיסים נדחים בגין חשבון ההשקעה בחברת גור.

נתונים נוספים:

א. הנח/י כי אין להפריד, בנסיבות המתוארות בשאלה, רכיב ריבית בגין מכירות בתנאי אשראי של עד שנה.

ב. מס הכנסה מטפל בפריטי רכוש קבוע בהתאם למודל העלות.

ג. החברה ומס הכנסה מפחיתים רכוש קבוע בשיטת הקו הישר.

ד. למעט אם נאמר אחרת, החברה אינה צופה למכור נכסים לפני תום אורך חייהם הכלכליים.

ה. לאורך כל התקופות בשאלה לא זוהו סימנים לירידת ערך של המרכז הלוגיסטי.

ו. מס הכנסה מטפל בהשקעות בחברות מוחזקות בהתאם למודל העלות.

ז. החברה וחברת גור נישומות לצרכי מס על בסיס מאוחד (היינו, חבות המס השוטפת נקבעת על פי ההכנסה החייבת המאוחדת של שתי החברות).

ח. הכנסות מדיבידנד בין חברות חייבות במס בשיעור של 15%. הכנסות מדיבידנד חייבות במס גם כאשר דיבידנד מחולק לחברה אשר נישומה עימה לצרכי מס על בסיס מאוחד.

ט. רווח הון ממכירת חברות בנות חייב במס בשיעור מס חברות (ראה/י סעיף יא’ להלן). מכירת חברה בת אשר נישומה עם החברה האם שלה על בסיס מאוחד לצרכי מס חייבת במס בשיעור מס חברות.

י. הנח/י כי לא התקיימו ו/או לא צפויות להתקיים עסקאות בין חברתיות בין החברה לחברת גור בשנת 2015.

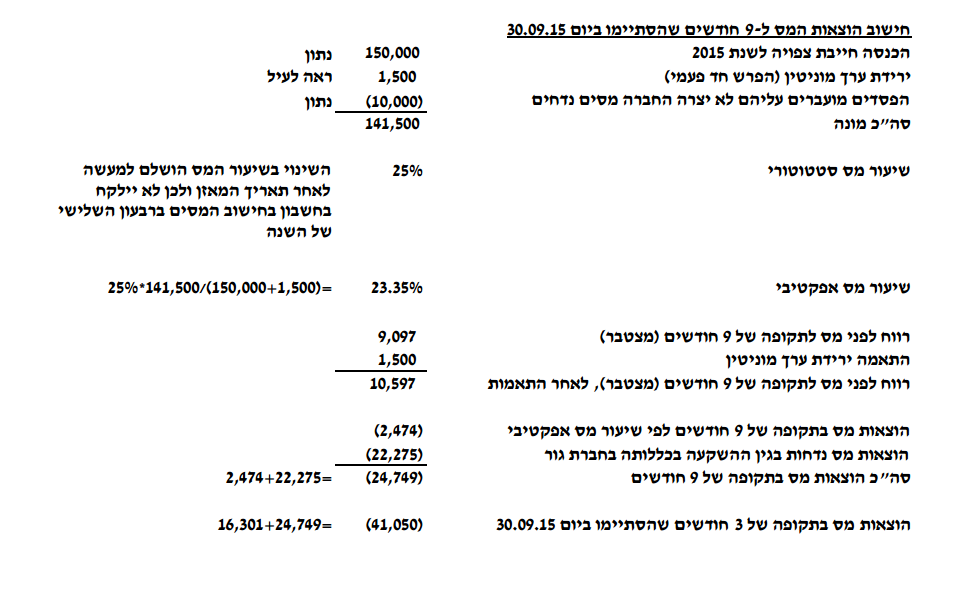

יא. שיעור מס חברות החל על החברה ועל חברת גור הינו 25%. ביום 1.10.2015 עבר בקריאה שלישית בכנסת חוק ההסדרים לפיו שיעור מס חברות החל משנת 2015 יהיה 30%. הדוחות הכספיים של החברות ליום 30.9.2015 אושרו ופורסמו לציבור ביום 30.10.2015.

יב. לימים 30.6.2015 ו-30.9.2015 צופה החברה כי הרווח המאוחד החשבונאי שלה, לפני מיסים על הכנסה לשנת 2015, יהיה 50,000 ש”ח ו-150,000 ש”ח, בהתאמה.

יג. ליום 31.12.2014 לחברה הפסדים מועברים מעסק לצרכי מס, הניתנים לקיזוז מול ההכנסה החייבת המאוחדת של החברה, בסך של 10,000 ש”ח. החברה לא יצרה בשנים קודמות נכס מס נדחה בגין הפסדים אלו.

נדרש:

הצג/י את הדוח על הרווח או הפסד המאוחד של חברת עדי לתקופות של שלושה ותשעה חודשים שהסתיימו ביום 30.9.2015.

** יש להציג הסברים וחישובי עזר מפורטים.

כל הזכויות שמורות © [אוניברסיטת תל אביב]

פתרון